FCC y Caja Madrid sacan Realia a Bolsa con un valor de 2.200 a 2.700 millones

La inmobiliaria empezará a cotizar el 6 de junio tras colocar a inversores el 48% del capital

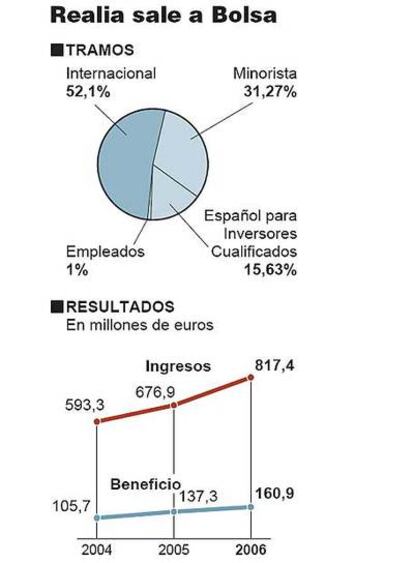

El mal momento bursátil que atraviesa el sector inmobiliario no ha asustado a Caja Madrid y FCC. La caja de ahorros y el grupo constructor registraron ayer el folleto de la salida a Bolsa de Realia, su inmobiliaria, con una valoración que oscila entre 2.191,3 y 2.691,6 millones de euros, según la banda de precios orientativa, que va de 7,90 a 9,70 euros por acción. Realia destina un 31,27% de la colocación a los pequeños inversores, que pueden formular mandatos de compra hasta el 29 de mayo. Las acciones se estrenarán en el mercado continuo el 6 de junio.

Caja Madrid y FCC crearon Realia en junio de 2000. Desde entonces han tanteado varias veces la posibilidad de sacar la empresa a Bolsa. Las altas valoraciones alcanzadas en el mercado por las empresas constructoras e inmobiliarias terminaron de convencer a los accionistas, que han empleado los últimos meses en buscar la fórmula societaria y fiscal más apropiada. Realia, sin embargo, llega al mercado justo en un momento en que el boom inmobiliario parece llegar a su fin, lo cual añade alguna incertidumbre.

La situación del mercado obliga a ofrecer una valoración más atractiva con la que convencer a los inversores institucionales, particularmente los extranjeros, a los que va dirigido el 52,1% de la oferta inicial.

La actividad de Realia, que tiene 241 trabajadores, se desarrolla principalmente en España, Francia, Portugal y Polonia en las áreas de gestión patrimonial y promoción y suelo. En 2006 tuvo ingresos de 817 millones y beneficios de 160,87 millones. Los objetivos estratégicos para 2009 contemplan la potencial expansión a un nuevo mercado europeo. Realia también prevé elevar la entrega de viviendas un 25% hasta 2.000 al año.

La expansión del negocio patrimonial, incluyendo la compra de la francesa SIIC de París, elevó la deuda financiera de Realia hasta 1.845,7 millones al cierre de 2006.

La banda de precios valora la empresa entre 2.191,3 y 2.691,6 millones de euros, lo que implica asignar un PER (relación entre precio y beneficio) de 13,6 a 16,7 veces, tomando como referencia los resultados de 2006. CB Richard Ellis valoró los activos inmobiliarios de Realia en alrededor de 6.386 millones, según el folleto. El valor neto de dichos activos (NAV) es de 3.033 millones (2.426 millones después de impuestos).

Realia saca a Bolsa el 43,44% del capital, ampliable hasta el 47,74% en virtud de una opción de compra. FCC y Caja Madrid ingresarán cada uno entre 518,5 y 636,6 millones por la venta de un 23,66% cada uno. La caja tendrá plusvalías de 220 a 250 millones. Iberpistas, filial de Abertis, coloca acciones por valor de 9 a 11 millones. El Corte Inglés conservará el 1,256% que posee indirectamente, valorado entre 28 y 34 millones.

Una sociedad de cartera al 50% entre Caja Madrid y FCC mantendrá un 51% del capital de Realia. Por las prerrogativas del pacto de accionistas, el control lo ostenta FCC, que consolidará la empresa en sus cuentas por integración global. El contrato entre la caja y la constructora prevé, como principio general, el reparto en dividendos del 50% al 70% del beneficio anual.

A los pequeños inversores se les destinan 18.836.546 acciones, lo que permitirá adjudicar un mínimo de unas 154 acciones a unos 122.000 peticionarios. Los particulares pueden solicitar de 1.500 a 60.000 euros en acciones.

Sobre la firma