Royal, Santander y Fortis ofrecen 71.000 millones por ABN, un 14% más que Barclays

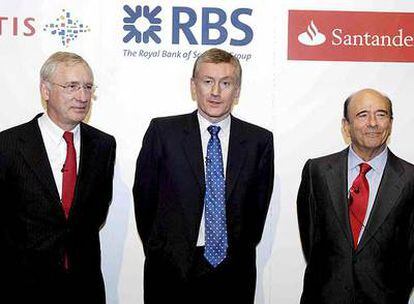

Las cartas ya están sobre la mesa. Empieza la batalla bancaria más interesante de las últimas décadas. ABN Amro, el primer banco de Holanda, es pretendido por uno británico (Barclays), y, a la vez, por un consorcio formado por tres: Royal Bank of Scotland (también británico), el Banco Santander y Fortis (belga-holandés).

La OPA, que se podría cerrar en noviembre, está condicionada a que se rompa la venta de LaSalle a Bank of America

El Santander asume 19.900 millones de la propuesta (el 28%), mientras Royal pone 27.200 millones, y Fortis, 24.000 millones

Los tres bancos pagan en efectivo el 79% y el 21% restante en acciones del RBS, frente a la puja de Barclays sólo en títulos

La hostilidad no es habitual ni deseada en las operaciones financieras, pero la ambición de los bancos por crecer fuera de sus fronteras la ha provocado. La mayor operación financiera del mundo empezó a rodar hace un mes, cuando Barclays lanzó su oferta sobre ABN Amro por 62.500 millones de euros. El consorcio presentó ayer su oferta pública de adquisición (OPA): 38,40 euros por cada acción de ABN Amro, lo que supone una mejora del 13,7% sobre la oferta de Barclays, y valora el banco holandés en 71.100 millones.

Los tres bancos ofrecen el 79% en efectivo y el 21% restante en acciones del Royal Bank. Así, pagarán 30,40 euros en metálico y 0,844 acciones de RBS por cada título de ABN. Del importe total, Fortis pagará 24.000 millones de euros (el 33,8% del total), RBS asume 27.200 millones (el 38,3%) y Santander está dispuesto a abonar 19.900 millones (el 27,9%).

Toda la oferta, sin embargo, está condicionada a que los accionistas de ABN voten en contra de que Bank of America se quede con la filial norteamericana LaSalle. Si esto no sucede, "la operación se acaba", afirmó ayer Fred Goodwin, consejero delegado de Royal Bank, en una conferencia internacional ante los medios. También existe la incertidumbre legal, porque la operación de LaSalle está en los tribunales. Si éstos le dieran la razón a Bank of America, Barclays se quedaría sin rival en su intento de comprar ABN.

En busca de un pacto

Es tan importante la cuestión de LaSalle que la oferta del consorcio se reserva la entrega de un euro por acción (1.900 millones en total), para posibles responsabilidades a la espera de que se resuelva el contencioso con Bank of America. "Nos gustaría entregar todo el dinero en efectivo a los accionistas de ABN, pero tienen que entender que existe un litigio con Bank of America y hemos de tomar precauciones", afirmó Goodwin. El banco norteamericano ha pedido indemnizaciones millonarias si no se ejecuta el contrato de compra de LaSalle que firmó con los directivos de ABN.

Royal Bank ha entablado negociaciones con los norteamericanos para dividirse LaSalle, una entidad de Chicago, "pero estamos en un punto muerto del que ninguno podemos salir", dijo el primer ejecutivo del Royal. "No obstante, estamos dispuestos a retomar las conversaciones con espíritu amistoso. Confiamos alcanzar un acuerdo", afirmó este ejecutivo.

Ésta es una de las novedades del documento de OPA presentado ayer, respecto a la carta de intenciones que el consorcio envió a ABN el 14 de abril. También han elevado la parte que se entrega en efectivo desde el 70% anunciado hasta el 79%. Sin duda, el consorcio quiere hacer más atractiva su oferta frente a la de Barclays, que se paga al 100% en acciones.

Los bancos prevén unos ahorros de costes totales de 4.230 millones a finales de 2010 y una me-jora de los beneficios hasta 1.220 millones por el incremento de los ingresos.

Todavía no está claro el calendario, pero si todo va bien se espera que la oferta formal esté aceptada para el 2 de julio, a mediados de septiembre se celebren las juntas de accionistas de los cuatro bancos, luego se realizarán las ampliaciones de capital y se ejecutará la compra en el último trimestre.

Los bancos ofrecieron todo tipo de detalles sobre la financiación, para restar valor a las críticas del Banco de Holanda sobre las dificultades en la ejecución de la operación. Royal Bank of Scotland (RBS) emitirá 1.600 millones de acciones, por valor de unos 14.500 millones de euros, y pondrá 12.700 millones en efectivo para pagar su parte de ABN. De los 12.700 millones, la mitad la obtendrá por la emisión de valores preferentes y el resto con recursos del banco. RBS comprará los negocios de Estados Unidos, incluyendo LaSalle, la polémica filial de Chicago; la unidad de negocio de clientes globales y de banca mayorista en Holanda, así como la división de América Latina (excluyendo Brasil). Además, se hará con el negocio en Asia (excluyendo Saudi Hollandi) y Europa (excluyendo Antonveneta).

El Santander quiere adquirir el Banco Real de Brasil y la entidad italiana Banca Antonveneta, así como Interbank, una pequeña unidad de financiación al consumo de ABN en Holanda. Estas tres unidades generaron un beneficio bruto de 1.550 millones en 2006.

Fortis, que ampliará capital en 15.000 millones, se quedará con el grueso del negocio en Holanda y las divisiones globales de clientes privados y de gestión de activos.

Rentabilidad y tamaño

El máximo responsable de Royal Bank aclaró que, en un primer momento, ABN será una filial suya, por lo que será el único responsable ante el Banco de Holanda. Ésta ha sido una de las exigencias del supervisor. Poco después pasará a una sociedad participada entre los tres socios en proporción a su aportación a la compra.

El Royal Bank explicó que la principal ventaja de comprar entre tres es que "cada uno puede hacer muy rentable la parte de ABN que se queda". "Si yo adquiriera el Banco Real no conseguiría las mismas sinergias que el Santander porque no estoy en Brasil. También yo soy capaz de sacar más provecho a LaSalle que mis socios. No nos interesa ser muy grandes", como ha resaltado Barclays, "sino rentables. Por eso no importa dividir ABN", concluyó Goodwin.

Este ejecutivo no quiso aclarar uno de los temas más calientes: el número de despidos. Sólo dijo que "la reducción de plantilla prevista es inferior a la propuesta de Barclays", que adelantó 12.800 despidos y 10.800 traslados.

La Bolsa cotizó de forma desigual la operación. El Santander subió el 1,3%, mientras que RBS bajó el 0,8% y Fortis, el 0,3%. ABN Amro retrocedió un 1,3% y se quedó por encima del precio que ofrece Barclays, pero por debajo del del consorcio.

Sobre la firma

Archivado En

- Consejo administración

- Alianzas empresariales

- Royal Bank of Scotland

- Inversiones extranjero

- Grupo Santander

- Fortis

- ABN AMRO Bank

- Holanda

- Comercio internacional

- Política exterior

- Relaciones económicas

- Bancos

- Europa occidental

- Europa

- España

- Empresas

- Banca

- Relaciones exteriores

- Economía

- Comercio

- OPA

- Operaciones bursátiles

- Bolsa

- Mercados financieros

- Finanzas