El dinero como mercancía

Tomo prestado el titular de un capítulo de El capital, de Marx, en el que reflexiona sobre las funciones del dinero en las economías capitalistas. El dinero es obviamente un medio de cambio y la moneda una unidad de cuenta, pero es indudable que es también un depósito de valor, un activo financiero (el más líquido, por definición) y, como tal, una mercancía. Y me parece escandalosamente insano que durante largo tiempo una mercancía tenga un precio negativo, en términos reales. Y así ha sido gracias a un genio como Greenspan, idolatrado en su día y hoy paradigma de la imprudencia culpable.

Y el dinero, además, en determinadas circunstancias, es un activo a conservar aunque implique que no se transaccione a ningún precio, sea el que sea, aunque sea negativo. Es lo que Keynes llamaba la "trampa de la liquidez". Y todo esto hoy es de rabiosa actualidad. Volvemos a los clásicos.

¿Por qué no hacer algo similar a lo que pretende el 'plan Bush' entre la banca española y el ICO?

Y en estos momentos de grave crisis económica provocada, entre otras cosas (una crisis inmobiliaria y del coste de las materias primas), por una crisis financiera inédita en su carácter global y en su alcance, hoy todavía absolutamente incierto, volver a los clásicos puede sernos de gran ayuda.

Voy al carácter inédito de la actual crisis financiera, que está provocando situaciones y actuaciones que hasta hace muy poco tiempo podían antojársenos, como mínimo, insólitas.

Vemos cómo de un día para otro desaparecen sectores enteros, como la banca de inversiones, que, en algunos casos, había adquirido históricamente características casi míticas y que hoy ya no existen o han cambiado completamente su naturaleza, o vemos asimismo cómo, desde hace ya un año, casi ha desaparecido el mercado interbancario, fenómeno sólo paliado, pero no sabemos hasta cuándo, por las inyecciones de liquidez de los grandes bancos centrales.

Vemos también actuaciones que yo creía que no iban a ver mis castos ojos liberales.

Me refiero a nacionalizaciones de entidades financieras, como bancos, compañías aseguradoras o sociedades de crédito hipotecario, en EE UU, o nacionalizaciones directas o encubiertas de bancos en el Reino Unido o en el Benelux. Y contemplamos con estupor cómo el sector público -los contribuyentes, en definitiva- garantiza los depósitos (incluso en su totalidad) de entidades financieras que pudieran verse afectadas por una crisis de confianza de carácter sistémico. Pasmoso. En sí mismo y porque vuelve a poner dramáticamente de manifiesto la falta de Europa. Pongo un ejemplo: ¿ha considerado el Gobierno irlandés los efectos distorsionadores sobre los flujos financieros de la decisión -unilateral- de garantizar la totalidad de los depósitos en entidades financieras de su país, cuando los demás países no lo hacen?

Y, en fin, aunque en el momento de redactar estas líneas no se sabe aún cómo se concretará -si se concreta- el llamado plan Bush, es lo cierto que, en sus líneas básicas, resulta intelectualmente repugnante (y dejo de lado consideraciones de carácter ético) que el dinero del contribuyente vaya en ayuda de entidades (y de sus como mínimo imprudentes directivos) que han estado jugando con fuego, mediante transacciones en su enésima derivada de activos financieros de dudosa contrapartida real (los llamados activos tóxicos). Y es verdad que "lo que te pide el cuerpo" es que cada cual asuma sus responsabilidades y pague el coste de sus decisiones erróneas.

Pero las situaciones excepcionales -y ahora estamos en una de ellas- obligan al pragmatismo y, excepcionalmente, a la heterodoxia más o menos desconcertante y, desde luego, contradictoria con los principios válidos en condiciones de normalidad.

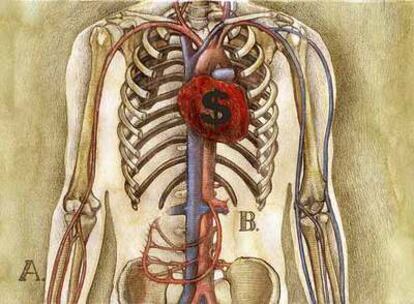

Y ello es así porque la crisis afecta a una variable clave en el funcionamiento de las economías de mercado: el sector financiero. Nadie salva su vida si se le colapsa el sistema arterial. Sin que circule la sangre. Sin sistema financiero que permita que las transacciones y las decisiones económicas vayan más allá del mero trueque. Dicho de otro modo, las economías pueden resistir crisis industriales, pero no pueden resistir, en cambio, una crisis de nuestros sistemas de crédito sin que la consecuencia sea llevárselo casi todo por delante.

No basta, en esos casos, con medicina paliativa. Se requiere cirugía. Y de urgencia.

Y es cierto que, si no se hacen mal las cosas, el sector público norteamericano puede recuperar, para sus contribuyentes, buena parte del gasto inicial. Y que el coste puede estar muy por debajo de los 700.000 millones de dólares establecidos inicialmente. O incluso ganar algo a medio plazo. Y es verdad que todo ello puede pasar por evitar que los directivos responsables del desaguisado encima salgan ganando. Y que ciertas garantías a los ahorradores parezcan razonables.

Por todo ello, y "tapándonos la nariz" es esencial que el plan, de una forma u otra, salga y que se superen las reticencias -por otra parte, lógicas y legítimas- de los legisladores norteamericanos que, no lo olvidemos, se deben a sus electores y no a los aparatos de sus respectivos partidos (reflexión adicional que "hoy no toca").

Bien. Dicho esto y haciendo acto de contrición en mi fe liberal, creo que en España, más allá del "pasotismo" gubernamental en versión Solbes o del optimismo no antropológico sino patológico del presidente, algo podríamos pensar. Nosotros mismos o planteándolo en términos europeos. Y me mojo.

Por ejemplo, ¿por qué no hacer algo similar a lo que pretende el plan Bush entre la banca española y el ICO para adquirir activos dudosos, sanear balances y devolver la confianza?

¿Por qué no pactar moratorias en el pago del principal de las hipotecas, cobrando intereses -es decir, respetando cuenta de resultados- sin dañar esencialmente los activos de los balances bancarios, pero inyectando grandes dosis de liquidez al sistema?

¿Por qué no utilizar la capitalización del seguro de paro, incentivando la obtención de empleo?

Profundamente acomplejado en mi perdida ortodoxia, me atrevo a plantear ideas como éstas. Serán disparatadas. O no. Pero seguro que hay más.

Aprovechemos alguna. Don Tancredo valía para que no le cogiera el toro. Pero el toro está ya corneándonos. ¡Por Dios, movámonos!

Josep Piqué es economista y ex ministro.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Archivado En

Últimas noticias

La última apuesta de Petro: salario mínimo histórico, reforma laboral en marcha y ley de financiamiento por decreto

La presidenta Sheinbaum afronta la tragedia del Tren Interoceánico como remate de un año “complicado”

El descarrilamiento del Tren Interoceánico alimenta las críticas de la oposición y señalamientos contra el proyecto

Detenido un implicado en el homicidio de Carlos Manzo que participó en el chat donde se planeó

Lo más visto

- La Audiencia Nacional avala la decisión de Robles de retirar el nombre de Franco a una bandera de la Legión

- Trump anuncia la destrucción de una instalación de producción de drogas en Venezuela

- Rusia amenaza con romper las negociaciones tras acusar a Ucrania de atacar una residencia de Putin

- Alain Aspect, Nobel de Física: “Einstein era tan inteligente que habría tenido que reconocer el entrelazamiento cuántico”

- La larga sombra del hijo único: China paga con una crisis demográfica su mayor experimento social