"Es muy posible que haya un endurecimiento del crédito"

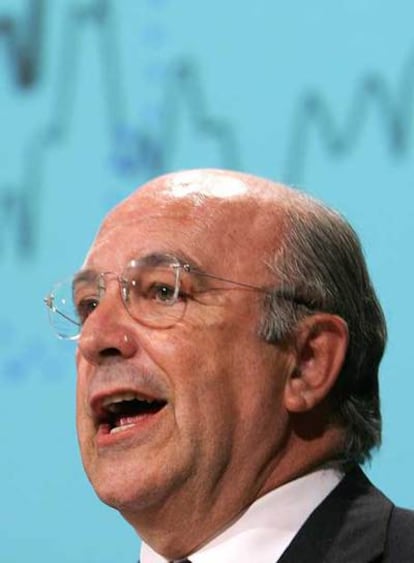

Joaquín Almunia (Bilbao, 1948), comisario de Asuntos Económicos y Monetarios, ha seguido muy de cerca la crisis financiera que ha sacudido los mercados este verano. "No creo", asegura Almunia, "que la economía real se vea afectada más allá del impacto directo de un cierto endurecimiento del crédito".

Pregunta. ¿Ha tenido miedo de que estuviéramos ante un gran crash bursátil internacional?

"Sarkozy no puede decidir unilateralmente aplazar el equilibrio presupuestario en Francia hasta 2012"

"Estas turbulencias financieras no tienen por qué acabar con una fase de recuperación económica sólida"

"No se le puede decir a China que su dinero es útil para comprar bonos pero no para invertir en una empresa europea o estadounidense"

Respuesta. Lo que ha sucedido en los mercados financieros este verano era esperable. Leyendo ahora de manera retrospectiva los informes del Fondo Monetario o del Banco Central Europeo, o incluso en alguna de mis propias intervenciones en los últimos meses, ya se anunciaba la posibilidad de que en un momento determinado se produjese una nueva apreciación de los riesgos, un aumento de los diferenciales de los tipos de interés, y una cierta transmisión a lo largo y ancho de los mercados financieros de la crisis de las hipotecas subprime o de alto riesgo de Estados Unidos.

P. ¿Entonces no hubo ninguna sorpresa?

R. Lo que quizá ha sorprendido más es que haya habido una crisis de liquidez de los mercados de dinero que ha obligado a intervenir a los bancos centrales.

P. Dice que el sistema ha funcionado, pero la crisis ha puesto al descubierto deficiencias importantes en las agencias de calificación de créditos y entidades.

R. Hay entidades financieras, como los bancos, que son supervisadas directamente, pero hay otras, como los hedge funds, que son supervisadas de una manera indirecta, y eso supone que quienes tienen que administrar riesgos, lo hacen de forma seria y que los supervisores pueden confiar en esos agentes administradores. Pero se ha visto que algunos de esos agentes no han calculado bien tales riesgos y se han encontrado con fondos que deberían suspender su actividad o con una inversión en títulos de mala calidad. Ahí es donde aparecen las agencias de rating (calificación de riesgos). Pero estas agencias no son las creadoras de estos títulos de mala calidad, pero sí es verdad que han otorgado calificaciones buenas a productos, llamados estructurados, que incorporan créditos buenos y créditos menos buenos, y les han dado una calificación como si todos fuesen de la misma calidad, y esto no es así.

P. ¿No le ha sorprendido la implicación de algunos bancos públicos alemanes, como el del Estado Libre de Sajonia?

R. El asunto no es si son públicos o privados. El asunto es si el sistema de gestión de riesgos es bueno o no. Y a la vista está que algunos bancos o entidades financieras no han sido capaces de diseñar sistemas de gestión de riesgos a la altura de la sofisticación de las inversiones que han hecho.

P. Hay una demanda de más regulación de los mercados financieros. En el Parlamento Europeo, el PSE lleva todo el año insistiendo en la conveniencia de vigilar más los hedge funds.

R. Bajo determinados aspectos, los hedge funds están regulados como están reguladas otras actividades financieras. Si se trata de proteger mejor a los inversores, es decir, de establecer unas condiciones que permitan a los inversores conocer exactamente los riesgos que asumen, estamos hablando de la necesidad de pedir transparencia, y con esto todo el mundo está de acuerdo. Siempre que la transparencia no lleve a impedir el negocio de los inversores. Y, claro, si a los inversores se les obliga a descubrir todos los elementos de su inversión, el negocio es imposible.

P. ¿El problema es de transparencia?

R. La protección de los inversores es un tema extraordinariamente importante, porque cada vez son más los ciudadanos sin una preparación financiera sofisticada que acuden a los mercados a invertir.

P. ¿Y los supervisores?

R. Los supervisores funcionan básicamente a escala nacional, pero los mercados funcionan ya a escala global. En esta crisis hemos visto a qué velocidad se transmiten de unos mercados a otros los impactos de una crisis originada en EE UU. Por tanto, los supervisores tienen que mejorar no sólo los instrumentos de los que disponen, sino la coordinación y el intercambio de información entre ellos. A su vez, hay que aumentar la capacidad de diálogo entre las entidades financieras y los supervisores, y alentar a los hedge funds, por ejemplo, a autorregularse, a establecer sus propios códigos de conducta para facilitar la transparencia de los instrumentos financieros que se están utilizando. Las autoridades monetarias, los supervisores y las instituciones públicas en general tienen que actualizar todos los mecanismos que están a nuestra disposición para afrontar en su caso una crisis sistémica. Estoy convencido de que no se va a producir, pero hay que estar preparados. Escenarios límite no nos pueden pillar desprevenidos.

P. En esta crisis, ¿ha habido coordinación suficiente entre el BCE y la Reserva Federal?

R. Todo es mejorable.

P. ¿Quiénes serán los perdedores, los que pagarán esta crisis?

R. Hay ciudadanos en Estados Unidos que no tienen recursos suficientes para pagar sus deudas. Luego las entidades financieras van a pagar el precio de esa morosidad y de esos créditos no devueltos. Hay inversores que están viendo cómo se reduce el precio de sus activos, porque estaban respaldados en todo o en parte por estas hipotecas fallidas, y hay partícipes en fondos que han invertido en estos títulos y ven bajar el valor de sus participaciones. Ésos son los afectados directamente.

P. ¿Y qué impacto tendrá la crisis financiera en la economía real?

R. Es muy posible que haya un menor crecimiento del crédito, unas condiciones de financiación más duras, o, por decirlo de forma más realista, menos favorables que las que se han venido disfrutando en los últimos tiempos. En qué medida este endurecimiento del crédito vaya a afectar a las economías familiares o a las empresas habrá que verlo en los próximos meses. Lo que está por ver es hasta qué punto un empeoramiento del clima de confianza tiene consecuencias negativas sobre la inversión, sobre el consumo y la actividad económica en general. Desde las instituciones, hay que explicar una y otra vez que estas turbulencias financieras, que se venían anunciando, no tienen por qué acabar con una fase de recuperación económica que está asentada sobre bases sólidas, no tienen por qué truncar una recuperación que está favoreciendo la creación de empleo y reduciendo la tasa de paro.

P. El pasado abril, el eurogrupo acordó un compromiso de los Gobiernos de alcanzar el equilibrio presupuestario en 2010. Luego Sarkozy se presentó en el eurogrupo y dijo que Francia necesitaba dos años más. Y en la opinión pública quedó la imagen de que no era tan necesario, cabían excepciones, y que el equilibrio fiscal no era tan sagrado.

R. No. El mensaje al final de la reunión fue muy claro. Se trata del compromiso de utilizar la recuperación económica, los buenos resultados en materia de ingresos presupuestarios, para tratar de eliminar lo antes posible los déficit, para reducir el endeudamiento, y preparar nuestras economías frente al desafío del envejecimiento de la población. Ese consenso quedó reforzado en la discusión del eurogrupo. Si alguien creía que los ministros de finanzas de la zona euro iban a decir al señor Sarkozy "adelante con su anuncio de prolongar la situación de déficit público en Francia dos años más", se equivocó. Los ministros le dijeron: "Hemos acordado, con el ministro francés incluido en el mes de abril, que queremos el equilibrio presupuestario como máximo en el 2010". Y de aquella reunión salió Sarkozy con el compromiso de presentar un escenario presupuestario a medio plazo para Francia en el que uno de los puntos fuese el mantenimiento del objetivo del equilibrio presupuestario antes del fin de 2010.

P. Cuando Sarkozy pide más política económica en la zona euro y más coordinación con el BCE, ¿qué está queriendo decir?

R. Dicha así la frase, digo que estoy de acuerdo. Y se la aplico al propio Sarkozy y al Gobierno francés. Y le digo, exactamente, porque si hace falta más coordinación económicamente en la zona euro, usted no puede decir unilateralmente que quiere posponer el ajuste presupuestario de 2010 a 2012, sino que lo tiene que discutir aquí antes. Y si la posición de la zona euro es que el equilibrio presupuestario en el medio plazo debe producirse en 2010, usted debe entender que las decisiones francesas en cierto modo están condicionadas por este consenso que existe en la zona euro. Porque no se puede hablar de coordinación y negarse a coordinar su propia política económica con la zona euro.

P. Francia pide que el BCE debería tener como prioridad el crecimiento y el empleo, y no la inflación. Una postura que también ha defendido la izquierda francesa.

R. Desde el origen de la unión económica y monetaria, hay un debate entre las posiciones francesas y las alemanas, pero con un consenso creciente en torno a las ideas alemanas. Las diferencias entre las discusiones que tenían lugar entre el final de los años ochenta y la situación actual es que ahora tenemos ya experiencia, tenemos datos, constataciones, resultados.

P. ¿Cuáles son los resultados?

R. Los resultados son que gracias a la independencia del BCE desde que el euro se puso en funcionamiento el 1 de enero de 2002 hasta ahora, la inflación se ha movido año tras año en torno al 2% en la zona euro. Por tanto, hay estabilidad de precios muy razonable. Y gracias a esta estabilidad de precios se ha conseguido disfrutar de unos tipos de interés que son los más bajos de la historia de los últimos 30 o 35 años. Y gracias a estas buenas condiciones de financiación, el crecimiento ha retomado su impulso en el año 2005, 2006, y ahora la economía de la zona euro está creciendo más cerca del 3% que del 2%, a pesar de que existen unos obstáculos estructurales en muchas economías que hay que ir eliminando. Por tanto, lo que ya se ha demostrado, no con teorías sino con datos precisos, es que una política monetaria conducente a esta estabilidad de precios no es algo contradictorio con el crecimiento. No es condición suficiente, pero sí necesaria, para el crecimiento.

P. Desde que ganó las lecciones, Sarkozy está hiperactivo, presente en todos los debates y preparando la presidencia de Francia. ¿Es el nuevo líder europeo?

R. Europa necesita liderazgo y, por tanto, las capacidades de liderazgo de Sarkozy son bienvenidas. De hecho, en el último Consejo Europeo su intervención fue muy importante para conseguir un acuerdo en torno al nuevo tratado. Y confío en que siga siendo así en relación con el futuro para seguir respondiendo a los retos que tiene Europa; por ejemplo, para mejorar la gobernanza de la zona euro, para tener una capacidad de diálogo más eficaz con los otros grandes interlocutores económicos de la economía global (EE UU, Japón, China, India). Por tanto, todo liderazgo es bienvenido, pero un liderazgo europeo requiere tener una visión europea, y a veces es necesario moderar unas tendencias nacionalistas, y no lo digo sólo por Sarkozy.

P. ¿La Comisión Europea seguirá apoyando a Dominique Strauss-Kahn como candidato aL FMI?

R. No lo diga en futuro. Dígalo en presente. La Comisión, el eurogrupo y el Ecofin apoyan la candidatura de Strauss-Kahn. Y confío en que sea el próximo director ejecutivo del FMI.

P. ¿Y las demandas de los países emergentes?

R. Tienen razón los países emergentes cuando dicen que el cargo de director ejecutivo del fondo no puede seguir estando reservado para un europeo. Igual que tienen razón los que opinan que el cargo de presidente del Banco Mundial [BM] no debe seguir estando reservado para un norteamericano. No me parece lógico pedirles a los europeos que anticipen la aplicación de ese punto, cuando pocos meses antes nadie levantó la voz al sustituir a Wolfowitz al frente del BM.

P. ¿Europa debe protegerse de los fondos estatales de China, Rusia o de los grandes exportadores de petróleo?

R. Depende de lo que hagan estos fondos. Si actúan correctamente, como inversores serios, basados en mecanismos, en la toma de decisiones coherentes y acordes con la economía de mercado, y no esconden intereses no confesables, me parece muy bien que estos fondos existan. No se le puede decir a China que su dinero es muy útil para comprar bonos americanos, pero no para invertir en una empresa de EE UU o Europa.