Gala asegura a Iberia que su consejo decidirá la participación de Hidalgo

British y TPG se replantean la oferta tras el órdago de Caja Madrid

Sin acceso a la información que se solicita a Iberia y con una participación condicionada a lo que decida el propio Consejo de Administración de la aerolínea. Iberia recibió ayer una segunda carta de Gala Capital en la que se supedita la participación del presidente de Air Europa y Globalia, Juan José Hidalgo, a lo que decidan los actuales consejeros de la compañía.

Además, Gala asegura que Hidalgo no tendrá acceso a la información sobre la aerolínea en el proceso de due dilligence que han solicitado, según fuentes próximas a la firma, que trata de entrar en Iberia junto a la caja vasca BBK (que preside el ex presidente de Iberia Xabier de Irala), con un precio indicativo de entre 3,6 y 3,9 euros por acción.

Pero el intento del grupo de Gala de aclarar la participación de un directo competidor de Iberia no fue suficiente para que el Consejo de la compañía le diera ayer ya acceso a su información. En un primer comunicado a la Comisión Nacional del Mercado de Valores anunció que estudiará "próximamente en profundidad" la propuesta. Si no se convoca un consejo extraordinario, se dejaría para la próxima reunión ordinaria, el 27 de diciembre.

En un segundo hecho relevante, señala que Gala propone que el proceso de due dilligence se realice en dos etapas, para completar el plan industrial y presentarlo antes de acceder a la información completa.

La aerolínea añade que Gala ha explicado que no existen "conversaciones con ninguna aerolínea extranjera" para futuras alianzas con Iberia y que cualquier integración con empresas de Globalia o cualquier otro grupo de transporte aéreo se decidirá obviamente en el Consejo de Administración de Iberia.

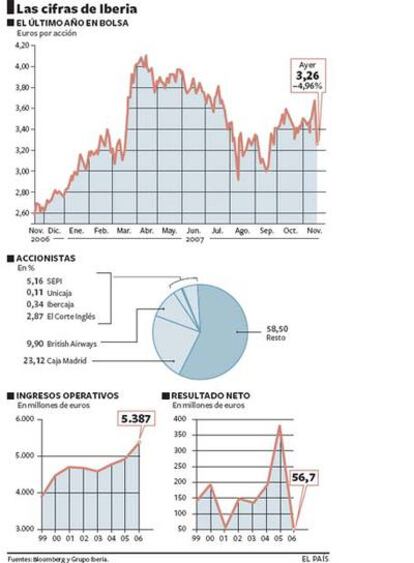

Ese órgano se reunió en la mañana de ayer, con la presencia de los dos representantes de British Airways, que expresaron su parecer sobre la intención de Caja Madrid de aumentar su participación del 9,58% al 23,12%, con la compra de los paquetes del BBVA y Logista, lo que supone un desembolso de unos 460 millones de euros, a 3,6 euros por acción. Ayer los títulos de la aerolínea se dieron un buen batacazo. Perdieron un 4,96% y cerraron a 3,26 euros.

Los británicos, que se replantean ahora su oferta en alianza con TPG, consideran un error el planteamiento de españolizar la compañía y recalcaron que Iberia necesita un socio industrial, según fuentes próximas al consejo.

Luego Tristan Garel-Jones y Roger Maynard abandonaron la reunión, para que el resto abordase el asunto de Gala. Los británicos deben decidir antes del lunes si ejercen su derecho a comprar las acciones del BBVA en las mismas condiciones que Caja Madrid. Un silencio ese día significaría que renuncia a comprar las acciones del banco, y consecuentemente las de Logista (aunque tiene hasta el miércoles en ese caso).

Una resolución nada fácil, toda vez que han repetido hasta la saciedad a los inversores que no iban a poner un euro más en Iberia, aunque lanzase una oferta junto a los fondos TPG, Ibersuizas, Quercus y Vista Capital.

Fuentes del sector apuntan que British se plantea soltar la mano de TPG y los otros socios, para emprender una nueva estrategia respecto a Iberia que pasaría por mantener su participación y buscar acuerdos con Caja Madrid. Las mismas fuentes comentan que el entorno político del Gobierno británico estaría sugiriendo a su antigua compañía de bandera una solución en ese sentido.

Hay quien no descarta que British ponga también en venta sus acciones, una opción que se barajó cuando la aerolínea encargó a UBS que le aconsejase qué hacer con esa participación. Pero la escasa capacidad de crecimiento en el aeropuerto de Heathrow sigue haciendo muy atractiva para British la alianza con Iberia, aunque el Gobierno británico haya abierto esta semana la posibilidad de dotar de una tercera pista a ese aeropuerto.

En todo caso la operación de Caja Madrid ha cambiado radicalmente el horizonte de los pretendientes pero también el de British, un socio industrial cuya actuación en la compañía española ha sido muy discutida por su tibia apuesta por el crecimiento de la compañía.

En ese sentido, Gala (que cuenta con el singular asesoramiento del ex consejero delegado de Iberia Ángel Mullor) considera que si British quiere permanecer en el accionariado y pactar con Caja Madrid tiene que romper con TPG y renegociar el contrato "leonino" para Iberia que tienen ambas compañías, en alusión a las condiciones en las que comparten rutas.