"No podemos dar por segura aún la salida de la crisis"

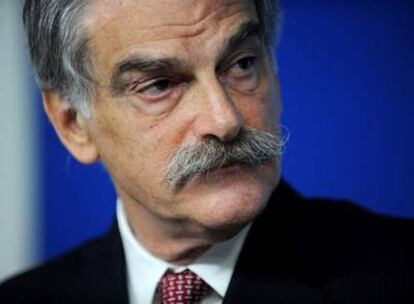

Los mercados y los banqueros tienden a creer que la confianza es el componente mágico de la economía. Y en realidad no es para tanto: no basta con inyectar dos billones de euros para que aparezca la fe en la recuperación. El estadounidense John Lipsky, número dos del Fondo Monetario Internacional (FMI), constata que la reunión de otoño ha supuesto un cierto alivio para esa maltrecha confianza tras la mayor crisis de las últimas décadas. Pero Lipsky no quiere oír hablar de complacencia, la palabra más repetida durante los últimos días, capaz de hacer desaparecer la incipiente reactivación -la confianza- en un abrir y cerrar de ojos. Nada puede darse por seguro, dice Lipsky en un pequeño e improvisado despacho del edificio que ocupa el Fondo en Estambul. Ni siquiera la tan cacareada salida del túnel.

"Es demasiado pronto para retirar los estímulos a la economía"

"Parece sensato fijar algún tipo de tasa para el sector financiero"

"Sería bueno que nos hubiéramos equivocado con España"

Pregunta. ¿Está satisfecho el FMI con el nuevo papel que le asigna el G-20?

Respuesta. Los resultados de la cumbre de Pittsburgh han sido muy positivos. El acuerdo para mantener los planes de estímulo, los progresos sobre la reforma institucional y el reparto de al menos el 5% de los votos para los países emergentes son pasos en la dirección correcta. Eso facilita otros acuerdos, como los recursos adicionales para el FMI. Además, hay que destacar el nuevo mandato al Fondo sobre los desequilibrios globales. Una de las preocupaciones era que, una vez que la economía empezara a recuperarse, el espíritu de multilateralismo desapareciera: Pittsburgh demuestra que no ha sido así.

P. En Estambul los banqueros alertan de nuevas burbujas: China, las Bolsas, la deuda pública...

R. Sin duda las actuales circunstancias están rodeadas de todo tipo de riesgos. La comunidad internacional tiene que seguirlos muy de cerca, pero creo que la iniciativa de dar al Fondo más poder de vigilancia es importante.

P. El FMI habla de recuperación, pero a renglón seguido de una retahíla de amenazas. ¿Estamos ante un falso amanecer?

R. Es una posibilidad, pero lo más probable es una recuperación sostenida y gradual. Hay varias cuestiones que limitan su fortaleza y por eso insistimos en que no cabe la complacencia, no es el momento de dar por segura la salida de la crisis. Es demasiado pronto para retirar los estímulos previstos, que sostienen nuestras perspectivas. Nunca hay que decir nunca jamás, pero por ahora estamos doblando la esquina de la crisis. En adelante el foco está en las medidas para consolidarla.

P. ¿No se ha perdido pulso reformista?

R. No lo sé, sinceramente. Pero lo importante, y vuelvo a Pittsburgh, es que se mantiene el consenso político. Para evitar una recaída es decisivo restaurar la salud del sistema financiero, que haya crédito de buena calidad. Las reformas regulatorias son fundamentales para la confianza.

P. Con la vuelta de los beneficios, algunas voces aseguran que la banca empieza a oponerse a esas reformas. ¿Está de acuerdo?

R. La regulación tiene muchos ángulos. En España, el sistema financiero lo ha hecho muy bien por los fuertes requisitos de capital. Pero eso convive con un formato casi único, las cajas. Poner en marcha la reforma es complicado porque España tiene dos formatos distintos y otros países tienen sus propias peculiaridades. Es una tarea compleja.

P. El FMI advierte que en España la recuperación será más lenta. A la vista de la mejoría del sector exterior y de la productividad, ¿no peca de exceso de pesimismo?

R. Es posible que hayamos sido pesimistas con España. Por supuesto, en este caso sería bueno que nos equivocáramos.

P. ¿Y qué posibilidades hay de que eso ocurra?

R. No soy un especialista, pero hay muchos aspectos que se están estabilizando en la economía española. Se está iniciando una recuperación en el sector de la construcción, una estabilización en el mercado de trabajo. Eso supondrá un crecimiento positivo de los ingresos que ayudará a superar los retos que España tiene por delante.

P. Resurge el debate sobre una suerte de tasa Tobin para gravar la especulación. ¿Es otra batalla entre Europa y EE UU, que también se opone a limitar los bonus?

R. Hay acuerdo en una idea general de que habrá algún tipo de límite sobre las retribuciones a los banqueros, aunque pueda haber discrepancias en los detalles. En cuanto a algún nuevo gravamen, el G-20 ha pedido al Fondo un estudio al respecto. Hay distintas ideas sobre cómo hacer pagar a la banca por cosas como las que ha provocado. Lo que dijo el G-20 me parece sensato: establecer algún tipo de tasa sobre el sector, como una especie de seguro obligatorio, y eso puede tener sentido para las entidades sistémicas. Pero aún no tenemos una respuesta cerrada.

P. ¿Cuándo la tendrán?

R. No puedo ser muy concreto, pero nuestra intención es presentarla en la cumbre del G-20 en Canadá, en junio de 2010.

P. El FMI ha sido muy claro defendiendo los planes de estímulo. ¿Qué hay de las estrategias de salida?

R. La coordinación no significa que todo el mundo haga lo mismo a la vez, sino que las estrategias sean coherentes y que tengan sentido tanto para los países que la aplican como para el conjunto del sistema. Habrá planes de salida diferentes en cada país. Pero tiene que quedar claro que tienen efectos transfronterizos.

P. En los últimos años el Fondo usa un vocabulario plagado de planes de estímulo, nacionalizaciones, intervenciones de los Gobiernos. ¿Se ha convertido el FMI al neokeynesianismo?

R. Hay quien dice que ha habido un gran cambio filosófico en EE UU, pero lo cierto es que el mayor paquete de estímulo inyectado entre 2001 y 2003 fue obra de George W. Bush: de una Administración favorable al libre mercado. En la práctica, las diferencias están más determinadas por el reto de la recesión que por una determinada etiqueta ideológica. Quizás el mayor paradigma de los últimos 30 años ha sido el convencimiento de que una inflación baja y estable produce los mejores resultados económicos. Y eso no ha cambiado.

P. ¿Ve riesgos de inflación?

R. Con el exceso de capacidad que sufre la economía la inflación no es un riesgo a corto plazo; se habla incluso de una vuelta a los riesgos deflacionistas. La crisis de los setenta demuestra que la política monetaria fue demasiado laxa y el resultado fue un estallido de la inflación. Siempre es peligroso pensar que uno es más listo que sus antecesores, pero es cierto que hoy los responsables económicos están más advertidos.