"España tiene sus propios activos tóxicos"

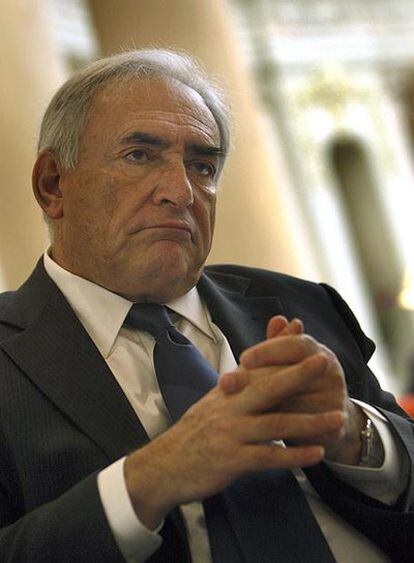

Que la crisis iba en serio uno empieza a comprenderlo más tarde, pero a Dominique Strauss-Kahn (Neuilly-sur-Seine, Francia, 1949) no le queda más remedio que hacerlo casi todo a la carrera. Unas horas antes de reunirse con José Luis Rodríguez Zapatero, el director gerente del Fondo Monetario Internacional (FMI) desayunaba el lunes con dos croissants tremendos: la primera intervención del Gobierno español en una entidad financiera y la entrada de España en deflación. Y formulaba un diagnóstico con ribetes de condena: "El sistema financiero español no está expuesto a los activos tóxicos de EE UU, pero ha creado los suyos propios".

Strauss-Kahn prepara la inminente cumbre del G-20, en Londres, con un mensaje que se resume en un lema: más dinero para la banca. "Antes que la regulación financiera o de pedir nuevos planes anticrisis, hay que limpiar de una vez los balances de los bancos", asegura.

"Puede que haya que rescatar entidades españolas, pero el sistema está sano"

"El déficit es un problema, pero es aún un problema mayor no actuar"

"Los estímulos no tendrán éxito sin un esfuerzo por limpiar la banca"

Pregunta. Desde hace unas semanas hay quien ve signos de mejora. ¿Ve cerca la recuperación?

Respuesta. Hay algunas buenas noticias, pero nuestras perspectivas aún son pesimistas. Para 2009, esperamos una contracción de la economía mundial de entre el 0,5% y el 1%. Si a partir de ahí las políticas económicas son las adecuadas, la salida debería producirse en los dos primeros trimestres de 2010.

P. ¿Variarán sus previsiones?

R. Desde enero, todos los datos han sido negativos. O sea que no puede ser una sorpresa que las perspectivas de abril sean peores.

P. Caen los precios en Europa y en EE UU. ¿La deflación se confirma como la próxima amenaza?

R. La deflación es un riesgo que no aparecía desde hace tiempo. Si realmente entramos en un escenario de deflación eso complicaría la recesión y la posterior recuperación. La paradoja es que cuando acabe la crisis podríamos volver a enfrentarnos al riesgo de la inflación por las actuales políticas de liquidez. Aun así, a corto plazo el riesgo es la deflación.

P. ¿El Banco Central Europeo debería darle a la máquina de imprimir billetes para combatirla?

R. Estoy seguro de que, si es necesario, no va a ser reticente, sino activo contra una caída de precios. Los bancos centrales de Europa y EE UU han hecho un buen trabajo con las inyecciones de liquidez. Pero la política monetaria no es tan eficaz en esta crisis. De ahí la importancia que el FMI concede a los planes fiscales.

P. ¿Serán necesarios nuevos planes de estímulo en 2010?

R. Yo no digo que sea necesario más dinero, sino que habrá que ponerlo si no llega la recuperación. Ante la importancia de esta crisis, hay que elegir: un déficit elevado es un problema, pero aún es un problema mayor no actuar.

P. ¿Sigue creyendo que los planes de estímulo europeos son escasos?

R. Siempre se puede argumentar que algún país puede hacer más, aunque también es cierto que, a diferencia de EE UU, en Europa los estabilizadores automáticos [como el seguro de desempleo] son más fuertes. Pero la cuestión crucial es que ninguno de estos planes tendrá éxito si al mismo tiempo no se hacen esfuerzos para limpiar la basura de los bancos. El FMI ha lidiado con 122 crisis financieras desde 1944. Y la lección más importante es que la recuperación no llega nunca antes de hacer una limpieza completa y rápida en la banca. En Japón se gastaron montones de fondos en infraestructuras públicas y en estímulos fiscales sin resultado. No digo que ahora no se esté haciendo nada, pero queda mucho por hacer con los bancos.

P. Se ha metido mucho dinero, pero el crédito no se desatasca.

R. Los ciudadanos no entienden que se inyecte tanto dinero público y el sistema siga con esa especie de trombosis. Intervención, nacionalización, bancos malos... Hay diferentes técnicas y su aplicación depende de la situación política y de la cultura financiera de cada país. En EE UU la simple idea de la nacionalización es un problema. Tenemos que manejar eso y buscar soluciones.

P. ¿Cuánto dinero hace falta?

R. Nuestra estimación inicial del agujero era de un billón de dólares. En enero era ya de 2,2 billones. Y en abril el agujero será mayor, seguro: la solución será más costosa cuanto más se retrase. Los supervisores deberían obligar a que salga todo lo que tiene que salir de los balances. Ir caso por caso y decir: este banco necesita más capital, éste tiene que cerrarse, éste debe ser intervenido...

P. ¿Entonces lo más importante no son los planes de estímulo ni la nueva regulación?

R. Los estímulos y la regulación son necesarios, sin duda. Pero no saldremos de la crisis sólo con eso. Los estímulos son importantes, pero ahí lo esencial ya está hecho. La regulación es esencial, pero no cambiará la vida de los parados. Lo imprescindible es volver a hacer funcionar la banca.

P. Los escándalos de sobresueldos no ayudan.

R. Esas gigantescas indemnizaciones son inaceptables para la gente que está perdiendo su empleo. Ya es un poco tarde para que la industria financiera diga que se autorregula.

P. ¿Espera el Fondo un ajuste aún más severo para la economía española?

R. Después de años de un crecimiento extraordinario, llega el día en el que esa velocidad no se puede sostener. España va a convertirse en un país normal. El ajuste se ha acelerado por la crisis: quizás sin ella la economía española hubiera podido seguir conservando una mayor tasa de crecimiento durante un par de años más. Ahora va a tener los números de la eurozona. Pero el pinchazo inmobiliario provoca problemas adicionales, como en Irlanda o Reino Unido. El impacto y la profundidad del ajuste inmobiliario tendrán una gran influencia sobre el futuro de la economía.

P. ¿Cómo ve el sistema financiero español?

R. La banca española no está expuesta a los activos tóxicos de EE UU, pero el problema es que ha creado sus propios activos tóxicos. Estoy más preocupado por las consecuencias del boom inmobiliario en el sistema bancario español que por el impacto directo de los activos tóxicos de EE UU. Hay que seguirlo de cerca. Puede haber problemas en algunos bancos que necesiten rescates, pero el conjunto del sistema está sano.

P. ¿Va a acelerar las reformas en el Fondo? ¿Habrá más dinero?

R. Así lo espero. Hay que dar más poder a los emergentes. El problema es que a cambio alguien debe perderlo, y aunque sorprenda no debe ser EE UU, sino Europa y algún otro país, como Rusia. En cuanto al dinero, el objetivo es doblar los recursos: ésta es la primera crisis global, así que necesitamos más fondos.

P. ¿Latinoamérica será la próxima región con problemas?

R. Cualquier parte del mundo puede serlo. Hace dos años nadie hubiese dicho que Estados Unidos sería el mayor reto. Ahora lo es Europa del Este. América Latina no está en una mala situación: ha acumulado muchas reservas. Ahí podríamos ver un efecto benéfico del Fondo: como esos países tenían malos recuerdos de los préstamos del FMI, prefirieron no tener que acudir más al Fondo y acumularon reservas. Pero eso no quita que pueda haber problemas.